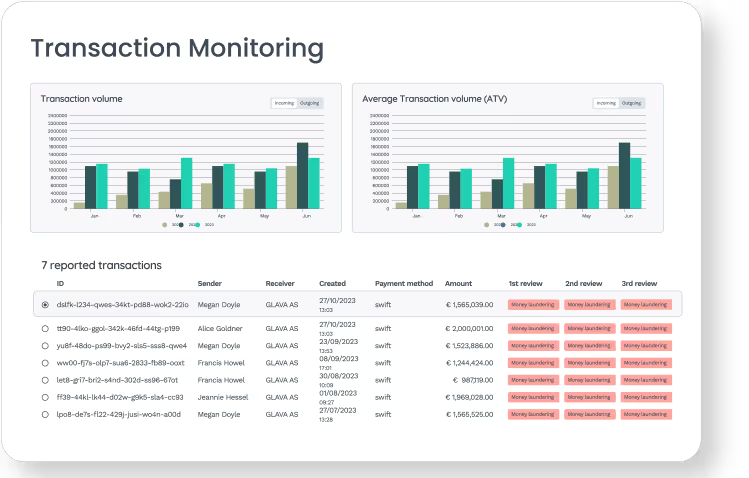

Fenergoのトランザクション監視とAMLの力を実感してください

Fenergo トランザクションモニタリングで AML コンプライアンスを変革

Fenergoのトランザクション監視ツールは、誤検出を減らす効果的なデータ主導型の継続的なトランザクション監視とアラート管理を提供します。これにより、リスクの高い顧客にリソースを集中させ、大規模なAMLコンプライアンスを維持できます。

コンプライアンスの管理とリスクの軽減

事前にパッケージ化された検出ルール、ワークフロー、レポートにより、将来を見据えたコンプライアンスが可能になり、グローバルおよびローカルのマネーロンダリング防止(AML)規制を継続的に監視できます。

業務の効率化

独自のハイブリッド検出モデルで誤検出を減らします。当社の堅牢な検出シナリオのコレクションは、AMLプロセスのパフォーマンスを最適化し、誤検知を最小限に抑えます。

総所有コストの削減

設定可能、スケーラブル、フレキシブル — Fenergo Transaction Monitoringは、エンティティプロファイルデータ、リスクスコアリング、制裁審査など、AMLプロセスのすべての要素を結び付けます。

ノーコード構成により、ビジネスニーズやサービスを提供する顧客や管轄区域に合わせてソリューションを適応させることができます。

KYCおよび顧客ライフサイクル管理のマーケットリーダー

企業が当社を選ぶ理由

BNPパリバの画期的なOne KYCイニシアチブ(KYCおよび顧客オンボーディングのための情報および書類の収集、保管、管理)は、当行の法人および法人のお客様に対するサービスをグローバルに変革しました。

ヨーロッパをリードする暗号通貨とデジタル資産のインフラストラクチャ・プロバイダーは、効率的な取引を可能にするために、KYCに準拠したオンボーディングのためにFenergoを採用しました。Fenergoとのトレンドセッターとしてのパートナーシップにより、Boerse Stuttgart Digitalは、同社のソリューションを使用する顧客がデジタル資産市場にアクセスするために通過するすべてのプロセスをデジタルオーケストレーションすることができます。

米国最大級の金融サービス会社であるStoneXは、より良い顧客体験を提供したいと考えていました。同社は、顧客のオンボーディングとKYCプロセスをデジタル化するためにFenergoを選択しました。その結果、業務効率が向上し、顧客体験が変化し、それによって収益の可能性が引き出されました。

よくあるご質問

AML トランザクション監視とは

トランザクション監視は金融システムにとって重要です。金融機関が不審な取引を検出して調査し、関係当局に報告するのに役立ちます。これは悪者を特定し、金融システムを安全に保つのに役立ちます。取引監視は、規制対象となるすべての金融機関にとって規制上の義務です。

トランザクション監視に関わる主なプロセスは何か?

検出。金融システムを通じて行われている異常または疑わしい取引を特定するための方法(通常は規則)を使用する。例としては、異常に高額な取引や、制限対象国との間でやり取りされる資金などがあります。

調査。疑わしい疑わしい取引とそれに関連する取引データ、および関係者のデータを分析して、それが本当に疑わしい取引なのか、それとも本物の取引(誤検知)なのかを判断するプロセス。

報告書。疑わしい取引を関係当局 (現地の金融情報機関 (FIU)) に通知し、収集した情報を引き渡して、事件のさらなる調査に役立てる。

継続的モニタリング。同じアカウントを継続的に監視して、疑わしい行動が今後発生していないかを特定します。

金融機関がAML取引監視を行う際の最大の課題は何か?

1。大量の誤検知アラートが生成されると、本物であることが判明したトランザクションの調査に時間がかかりすぎるため、コンプライアンスチームに大きな負担がかかります。

2。サイロ化されたKYCとトランザクションデータ。疑わしいアクティビティについて情報に基づいた正確な判断を下すには、クライアントのKYCとトランザクションデータの両方にアクセスできることが重要です。KYC情報は、多くの場合、取引が疑わしいかどうかを判断するための基礎となります。たとえば、月収が5,000ユーロの人が突然2万ユーロを口座に入金したとします。これは彼らの口座では珍しい行為であるため、疑わしいと見なされる可能性があります。

3。データ分析、ダッシュボード、レポートが不十分であることは、コンプライアンスマネージャーにとって大きな問題です。検出シナリオにおける不審なアクティビティやパフォーマンスの傾向を分析できなければ、誤検出率を効果的に下げるための調整や改善は不可能です。